金融壹账通:直达痛点 赋能中小险企业务降赔减损

- 2022-08-17 10:21:59

- 超级管理员

在保险业数字化转型的大趋势下,相较于保险巨头的业务规模和科技投入上的竞争优势,中小险企的数字化转型的迫切性愈发凸显。作为长期合作伙伴,金融壹账通依靠丰富的专业经验,在某保险公司的国任保险数字化转型过程中充当着“加速器”的角色。

车险综改后,中小财产险公司的车险保费缩水,综合赔付率上升,经营压力骤增。中小财产险公司亟需解决车险的诸多挑战:成本控制缺少数据和工具,客户经营和管理不完善,网络建设未成形。

作为车险理赔的核心流程,车物及人伤的定损、核损对效率与精度的要求极高。在传统理赔流程中,定损与核损流程常受到案件信息流通速度、案件复杂程度以及人为因素的干扰,导致定、核损效率低下,理赔成本居高不下等问题。金融壹账通帮助客户打造的智能车定损产品数据齐全,流程标准,规则管控,是帮助险企降赔降损的一大利器。目前,国任保险的智能车定损产品项目上线运行。该产品在某保险公司上线以来,提升了该险企国任保险乘用车配件的数据完整性、更新及时性,另通过配件价格管控规则、修理厂规则及系统内置的反渗漏规则,提升了降赔减损力度。人伤定损产品也在开发中,后续的投入使用,将进一步赋能理赔减损。

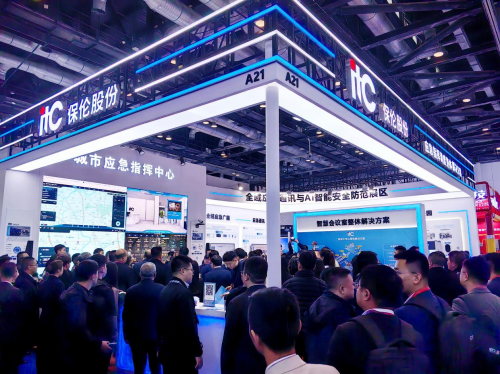

针对中小财险公司的车险经营痛点,金融壹账通基于平安经营心法及生态体系,打造“系统+服务”的车险理赔综合解决方案,包括1个理赔核心系统及其模块化产品,理赔服务、修配服务和车主服务3大平台帮助财险公司降低理赔成本,提升服务感知,搭建优质生态。目前,金融壹账通数字化车险解决方案已服务国内超50%的财险公司,并拓展至海外,落地项目超100个,年处理案件量超700万件。

除了业务痛点之外,中小保险公司通常还面临着基础投入方面的困境。科技创新往往需要大量的研发投入,对企业的人员和资金都将提出考验。因此,若能吸收借鉴成熟的技术经验,用“巧劲”补课,对于中小保险公司而言,无疑是“站在巨人肩膀上”的可取之法。在实现数字化的过程中,建设和完善企业治理的各类流程规范,能够有效提升办公效率,夯实业务合规基础。尤其是在疫情尚未退散的当下,更需要提升企业的远程办公能力,同时保证业务正常运营。伴随着业务规模的迅速增长,升级企业内部办公系统成为了该国任保险公司的当务之急。

早在2020年初,金融壹账通便及时推出了智慧办公平台整体解决方案,帮助企业降低疫情对经营发展的影响。譬如,金融壹账通打造的智慧办公平台在某保险公司投入使用后,大大提高了险企员工的办事效率,且便于领导层实现高效管理的需求。在智慧办公平台的支持下,内部人事、行政、财务等业务得以打通,建立起了业务和员工之间的智能化远程通道,实现了跨业态、跨团队的便捷沟通,内部信息高效流转,形成协作顺畅的数据化经营管理模式。

保险业数字化转型已经按下“加速键”,作为中国平安集团孵化的金融科技公司,金融壹账通将继续发挥专业优势,通过保险科技帮助更多保险公司实现理赔、服务、管理的线上化和智能化,全面提升数字化水平,推动中国保险行业高质量发展。

_20241123170632_743.jpg)